令和4年度以降の住民税の主な改正点

令和4年度(令和3年分)以降の住民税から適用される税制改正

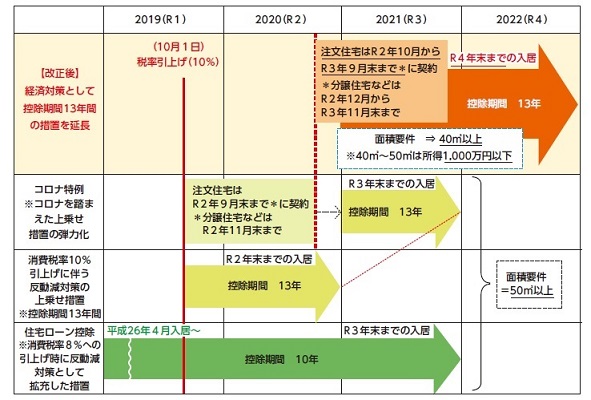

1.住宅ローン控除の特例の延長等

住宅ローン控除における控除期間が10年から13年となる特例措置について、一定の期間に契約(注2)した場合、その入居の期限が令和4年12月31日までに延長されます。また、この延長された部分に限り、合計所得金額が1,000万円以下の人については面積要件を緩和し、床面積が40平方メートル以上50平方メートル未満である住宅も対象となります。

|

居住開始年月 |

控除期間 |

|---|---|

|

平成21年1月~令和元年9月 |

10年 |

|

令和元年10月~令和2年12月 |

13年 (注1) |

|

令和3年1月~令和4年12月 |

13年 (注1)(注2) |

(注1)消費税率10パーセントが適用となる住宅の取得等をした場合に限ります。

(注2)注文住宅は、令和2年10月から令和3年9月末まで、分譲住宅等は令和2年12月から令和3年11月末までの間に契約している必要があります。

(財務省 「令和3年度税制改正」(令和3年3月発行)パンフレットより)

2.国や地方自治体の実施する子育てに係る助成等の非課税措置

子育て支援の観点から、保育を主とする国や自治体からの子育てに係る助成等が非課税となります。対象範囲は、子育てに係る施設・サービスの利用料に対する助成です。

対象のイメージ ( 国・自治体からの助成のうち以下のもの)

1.ベビーシッターの利用料に対する助成

2.認可外保育施設等の利用料に対する助成

3.一時預かり・病児保育などの子どもを預ける施設の利用料に対する助成

※ 上記の助成と一体として行われる助成についても対象

(例:生活援助・家事支援、保育施設等の副食費・交通費等)

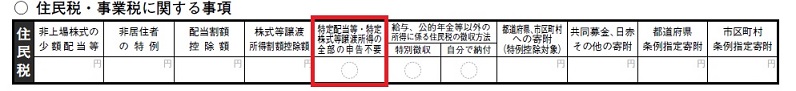

3.特定配当及び特定株式譲渡所得金額に係る申告手続きの簡素化

住民税において、特定配当等及び特定株式等譲渡所得金額に係る所得の全部について源泉分離課税(申告不要)とする場合、原則として確定申告書の提出のみで申告手続きが完結できるよう、確定申告書に附記事項が追加されました。一部のみ申告不要の場合は、住民税の申告が必要です。

【確定申告書Bの場合】

令和5年度(令和4年分)以降の住民税から適用される税制改正

1.セルフメディケーション税制の見直し

セルフメディケーション税制の対象となる医薬品をより効果的なものに重点化し、手続きの簡素化を図ったうえで、適用期限が5年延長されます。

|

改正前 |

改正後 | |

|---|---|---|

| 適用期限 |

平成29年1月1日~令和3年12月31日 |

令和4年1月1日~令和8年12月31日 |

| 対象医薬品 |

・スイッチOTC医薬品 |

・スイッチOTC医薬品から効果の薄いものを対象外へ ・スイッチOTC医薬品と同種の効能または効果を有する医薬品の追加 |

| 手続き |

・取組関係書類を申告書提出時に添付 ・医薬品購入費の明細書を添付 |

・取組関係書類の申告書提出時の添付は不要(手元保管) ・医薬品購入費の明細書を添付 ・明細書に取組に関する事項を記載 |

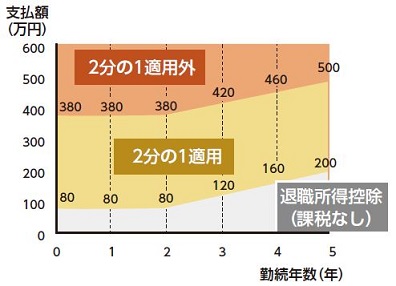

2.退職所得課税の適正化

勤続年数5年以下の法人役員等以外の人は、退職手当等の金額から退職所得控除額を控除した後の金額の2分の1額を課税の対象としていましたが、令和4年1月1日以降に支払いを受ける退職手当等は、退職所得控除額を控除した後の金額のうち300万円を超える部分については、2分の1の額ではなく全額が課税の対象となります。

(財務省 「令和3年度税制改正」(令和3年3月発行)パンフレットより)